キャバ嬢の逮捕はある?税金・無申告の現実と今やる3手順【2025年版】

結論:キャバ嬢の逮捕は主に薬物・風営法違反、または悪質な脱税です。税金だけを見ると、無申告=即逮捕はまれです。まずは期限後でも申告・納付し、帳簿と証拠を整えれば収束しやすいです。

本記事は「逮捕かも…」という不安を、今日の行動へ変えるためのガイドです。逮捕と追徴課税の違いを3分で整理し、無申告時のペナルティと軽減の条件、そして即実行できる3ステップを提示します。例とチェックリストで迷いを減らします。

2025年10月29日現在の一般的運用に基づきます。金額や期限は状況で変わる場合があります。個別判断が必要なときは専門家相談を検討してください。

- 先に結論:キャバ嬢は何で逮捕される?税金だけで即逮捕はまれ

- 逮捕と追徴課税の違いを3分で整理(行政処分と刑事の線引き)

- 無申告はどうなる?加算税・延滞税の早見と軽減の条件

- いくらから危険?悪質な脱税に当たる典型5パターン

- 今日からできる安全ルート3ステップ(期限後申告→納付→整備)

- 税務調査はなぜ来る?把握ルートと前兆サイン

- 期限後申告と修正申告のやり方を図解(e-Tax含む)

- 夜職ならではの経費線引きと証拠の残し方10選

- 支払いが厳しいときの分納・猶予の使い方

- ケース別モデル:源泉あり/なし×無申告年数で総負担目安

- 3分セルフ診断:あなたの逮捕リスクは?今やる3つ

- よくある質問(FAQ):逮捕?税務調査?経費?支払い?

- まとめ:逮捕を避けて手取りを守る行動計画【2025年版】

先に結論:キャバ嬢は何で逮捕される?税金だけで即逮捕はまれ

結論:逮捕は薬物・風営法違反、または悪質な脱税が中心です。理由:税務はまず行政対応(追徴課税・加算税)が優先されるからです。得られること:「今すぐ何をすべきか」が明確になります。

- 🩷 無申告=即逮捕ではない(多くは是正・納付で収束)

- 💡 逮捕リスクが高いのは故意の隠蔽や虚偽計算

- 📝 期限後申告・分納・帳簿整備でダメージ最小化

逮捕の主因3つ(薬物・風営法・悪質な脱税)と“無申告”の扱い

結論:刑事事件になりやすいのは①薬物、②風営法違反、③悪質な脱税(ほ脱)です。理由:社会的危険や故意性が高いからです。得られること:無申告の多くは行政対応で済むと分かります。

- 薬物:所持・使用・譲渡などは即刑事領域

- 風営法違反:無許可営業・年少者関与など

- 悪質な脱税:売上除外・二重帳簿・架空経費・通帳隠し等

- 無申告:まずは本税+加算税・延滞税の追徴課税で是正が基本

追徴課税が先に来る理由と、刑事事件化のサイン

結論:税務は原則、行政手続→(悪質時)刑事の順です。理由:税負担の是正と納付確保が目的だからです。得られること:どこで線を越えるかの目安が分かります。

- まず行政:更正・決定、無申告加算税・重加算税

- サイン:隠蔽の疑い、資料改ざん、二重帳簿の示唆

- 対処:早期申告・全額納付・資料保全で刑事化を遠ざける

税金まわりを無理なく整えるサポート

売上が上がるほど「税金どうしよう…」は避けられません。

自分一人では判断しきれないこと、実はとても多いんです。

ゼイム(zeimu) なら、 領収書整理から 申告・節税まで“全部まるっと”お任せOK。

LINEで気軽にご相談いただけます。

初めての方でも、丁寧にサポートしますのでご安心ください。

逮捕と追徴課税の違いを3分で整理(行政処分と刑事の線引き)

結論:逮捕は刑事、追徴課税は行政です。理由:目的・権限・結果が異なるためです。得られること:何を優先すべきか(申告・納付)が明確になります。

- 🧭 目的の違い:行政=税額是正、刑事=処罰

- 🛡️ 優先順位:多くは納付・是正が先

- 🚦 越えない線:隠蔽・虚偽・反復は危険

行政(加算税・延滞税)と刑事(ほ脱)の目的と結果の違い

結論:行政は不足税の回収、刑事は違法行為の処罰です。理由:権限も結果も異なるからです。得られること:まず取るべき行動が「申告・納付」と理解できます。

| 項目 | 行政(追徴課税) | 刑事(逮捕・ほ脱) |

|---|---|---|

| 目的 | 税額是正・納付確保 | 故意の不正の処罰 |

| 主な内容 | 本税+加算税+延滞税 | 逮捕・送致・刑罰 |

| 発生要因 | 申告誤り・無申告 | 隠蔽・仮装・二重帳簿等 |

| 回避策 | 期限後申告・修正申告 | 隠蔽しない・資料保全 |

任意調査・更正・修正申告・犯則調査の関係図

結論:通常は任意調査→是正で終了です。理由:自主修正が受け入れられる場面が多いからです。得られること:犯則調査へ進ませない道筋が見えます。

- 任意調査:書面照会・訪問など

- 是正:修正申告・更正で決着

- 犯則調査:悪質時に移行しやすい段階

無申告はどうなる?加算税・延滞税の早見と軽減の条件

結論:無申告は無申告加算税+延滞税が中心です。理由:申告期限後の是正で負担が決まるからです。得られること:今すぐ動けば負担を抑えられると分かります。

- 🔑 早い自己申告ほど軽くなる傾向

- 📅 延滞税は時間とともに増える

- 🧾 証拠整備で推計課税を避ける

加算税の種類と目安:無申告・過少・重加算の違い

結論:無申告・過少・重加算で重さが違います。理由:故意性と隠蔽の有無が判断軸だからです。得られること:自分の位置を把握できます。

- 無申告加算税:期限後提出時に上乗せ

- 過少申告加算税:申告済だが不足が判明

- 重加算税:隠蔽・仮装など悪質時

延滞税の計算イメージと分納時の注意点

結論:延滞税は日数で増えます。理由:納付遅延の利息的性格だからです。得られること:支払い計画と分納の必要性が分かります。

- 早期納付で延滞税を最小化

- 分納は計画書・収支資料を用意

- 猶予制度の検討で資金繰りを守る

\お金の管理で安心して働ける毎日を/

いくらから危険?悪質な脱税に当たる典型5パターン

結論:金額だけでなく故意・隠蔽が焦点です。理由:刑事化は行為の悪質性が重視されるからです。得られること:避けるべき行為が明確になります。

- 🚫 売上除外(現金・アプリ売上を記帳しない)

- 🚫 二重帳簿(見せ用と実態の分離)

- 🚫 架空経費(私物や改ざんレシート)

- 🚫 通帳隠し・名義分散

- 🚫 第三者関与(組織的隠蔽)

売上除外・二重帳簿・架空経費・通帳隠し・第三者関与

結論:これらは重加算税や犯則調査の典型です。理由:隠蔽の意思が強く推認されるからです。得られること:線を越えない判断ができます。

- 売上除外:送金履歴・予約履歴で露見しやすい

- 架空経費:目的・相手・日時のない証憑は弱い

- 通帳隠し:突合で発見されやすい

今日からできる安全ルート3ステップ(期限後申告→納付→整備)

結論:48時間で資料収集→1週間で申告→すぐ分納相談が最短です。理由:早いほど加算税・延滞税が抑えられるからです。得られること:今日やることが3つに絞れます。

- Step1:証拠集め(通帳・レシート・送金履歴)

- Step2:期限後申告(e-Taxまたは窓口)

- Step3:納付・分納と記帳開始

チェックリスト(48時間で集める)

- 通帳・ネットバンキング明細

- レシート/領収書・予約/同伴履歴

- 送金アプリ履歴・交通IC明細

- 支払調書・源泉徴収票・売掛台帳

連絡テンプレ(要約):税務署「期限後申告の相談をしたいです。必要書類と納付方法を教えてください。」/お店「支払調書の再発行をお願いします。対象期間:○年○月〜○年○月。」

Step1:通帳・レシート・送金履歴を48時間で集めるコツ

結論:通帳と決済履歴が柱です。理由:不足時に推計課税を避けやすいからです。得られること:短期で申告素材が揃います。

- 通帳+アプリで売上と入金を網羅

- レシートは「日時・相手・目的」をメモ

- 予約/同伴ログを補助証拠に活用

Step2:期限後申告の入力ポイント(e-Tax/紙どちらでもOK)

結論:所得区分と源泉税の精算を外さないこと。理由:還付や不足の差が大きいからです。得られること:一度で通る確度が上がります。

- 事業所得/雑所得のどちらかを妥当に選択

- 源泉10%の控除・還付計算を確認

- 控除(基礎・社会保険・扶養等)を見落とさない

関連リソース:キャバ嬢の確定申告のやり方(初心者向け)

Step3:分納・延滞対策と次年度の記帳スタート

結論:納付計画と記帳開始を同時に進めます。理由:延滞税を抑え、再発を防げるからです。得られること:来年の不安が減ります。

- 分納申請:収支資料を用意し相談

- 口座振替や納付書で計画的に支払う

- 会計アプリで日々の記帳を開始

税務調査はなぜ来る?把握ルートと前兆サイン

結論:情報は多方面で突合されます。理由:支払調書・銀行・送金アプリ・SNS等があるからです。得られること:バレる仕組みを知り、予防行動が取れます。

- 支払調書とあなたの申告の突合

- 銀行・アプリの入金パターン

- SNS・生活水準の不整合

支払調書・銀行データ・送金アプリ・SNS・生活水準の突合

結論:単独ではなく組み合わせで把握されます。理由:複数データの一致で精度が上がるためです。得られること:記録を整える重要性が理解できます。

- 支払調書×通帳:入金一致が鍵

- アプリ履歴:送金・受取の証跡

- SNS:宣伝・イベント記録も補助情報

期限後申告と修正申告のやり方を図解(e-Tax含む)

結論:期限後=初提出、修正=提出済の訂正です。理由:手続と添付書類が少し違うからです。得られること:迷わず完了できます。

- 期限後申告:まだ出していない年分を提出

- 修正申告:出した年分の不足分を追加

- 更正の請求:納めすぎの是正

必要書類チェックリストと提出先(オンライン/窓口)

結論:本人確認・収支・証拠の3点で十分です。理由:審査はここを中心に見るためです。得られること:提出漏れを防げます。

- 本人確認:マイナンバー関連書類

- 収支資料:通帳・支払調書・売上記録

- 経費証拠:レシート・予約/同伴履歴

ケース別フロー:源泉あり/なし・無申告年数での分岐

結論:源泉ありは還付・精算が焦点、なしは本税負担が焦点です。理由:源泉の有無で計算が変わるからです。得られること:自分の順路が分かります。

- 源泉あり×1年:期限後申告→精算

- 源泉なし×2年:期限後申告2年分→分納相談

- 高収入×複数年:資料保全→専門家相談→申告

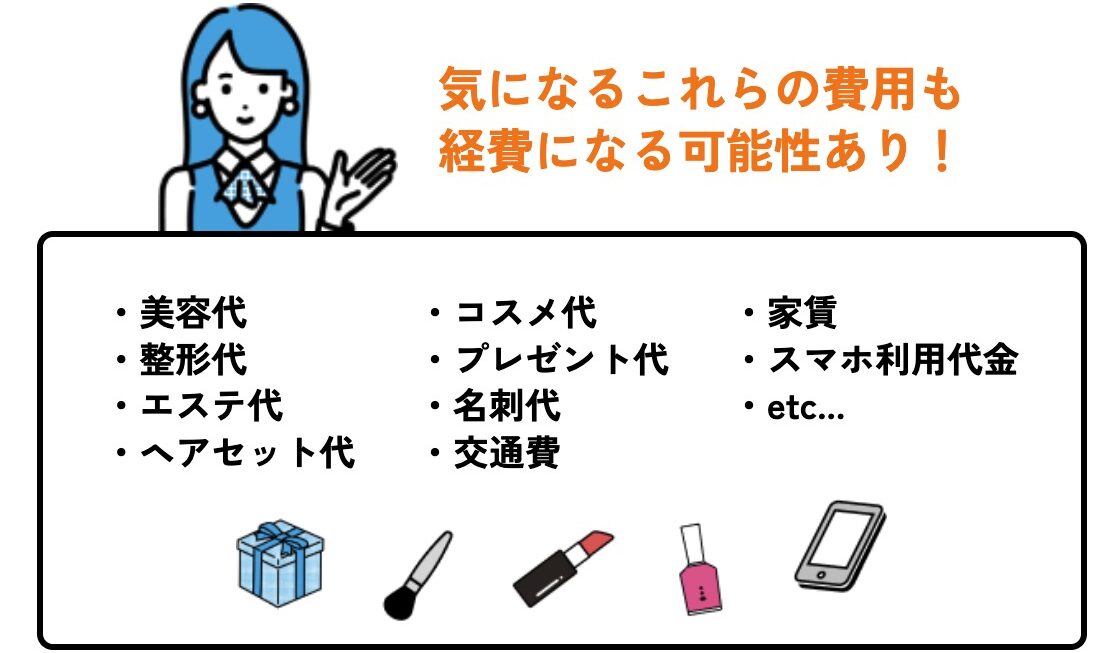

夜職ならではの経費線引きと証拠の残し方10選

結論:「仕事目的の因果関係」が鍵です。理由:私的支出との区別が必要だからです。得られること:堂々と経費にできる範囲が分かります。

- 衣装:仕事用は原則可、私用兼用は按分

- 美容:撮影・イベント前など業務関連は可

- 同伴/アフター飲食:相手・目的・日時をメモ

- 交通:店舗・同伴先への移動は可

- SNS運用費:広告・撮影・編集は可

- 通信費:業務割合で按分

- 小物・消耗品:領収書を保管

- プレゼント:営業目的と金額相当性が鍵

- 研修・セミナー:領収書と内容記録

- 家事関連:業務割合の根拠を残す

衣装・美容・同伴/アフター飲食・タクシー・SNS運用費の扱い

結論:目的が仕事なら経費化の余地があります。理由:収入獲得との関連があればよいからです。得られること:否認を避ける記録の仕方が分かります。

- 衣装:レシート+着用シーン記録

- 美容:施術日とイベント名を紐づけ

- 飲食:相手・コース・金額・目的をメモ

- タクシー:行き先・時間帯で業務性を示す

- SNS:広告支出・撮影費は明細保存

支払いが厳しいときの分納・猶予の使い方

結論:分割納付や猶予を早めに相談しましょう。理由:放置は延滞税と差押リスクを高めるからです。得られること:資金繰りを守りながら追徴課税に対応できます。

- 分納:返済計画と収支表を提出

- 猶予:やむを得ない事情の立証が鍵

- 併用:一部納付+分納で延滞縮小

分割納付の申請手順と必要書類、相談先の選び方

結論:税務署へ計画を示し、現実的な分割額で合意します。理由:実行可能性が重視されるからです。得られること:延滞と不安を抑えられます。

- 電話→面談の順で相談

- 必要書類:身分証・収支計画・通帳写し

- 支払方法:口座振替・納付書

関連リソース:分納・納税猶予の申請手順

ケース別モデル:源泉あり/なし×無申告年数で総負担目安

結論:源泉ありは還付も、なしは不足が出がちです。理由:源泉10%の精算有無で差が生じるからです。得られること:金額感のイメージが持てます。

| モデル | 概要 | 概算負担のレンジ |

|---|---|---|

| ①源泉あり1年 | 年収500万、領収書6割 | 本税数十万±+加算税一桁%台+延滞少額 |

| ②源泉なし2年 | 年収600万×2、領収書5割 | 本税100万前後+加算税一桁〜十数%+延滞 |

| ③高収入3年 | 年収900万×3、証拠弱め | 本税数百万+重加算税可能性+延滞増 |

モデルケース3選:①源泉あり1年無申告 ②源泉なし2年 ③高収入3年

結論:早期申告と証拠の厚さで結果が変わります。理由:推計課税や重加算の回避が可能だからです。得られること:自分の立ち位置を把握できます。

- ① 期限後申告→加算税軽め→翌年青色申告へ

- ② 2年分同時提出→分納相談で資金繰り安定

- ③ 専門家同席→資料保全→段階的申告

3分セルフ診断:あなたの逮捕リスクは?今やる3つ

結論:多くは「追徴で収束」ゾーンです。理由:故意の隠蔽がない限り刑事は例外だからです。得られること:今やる優先順位が定まります。

- Q1 無申告年数:0/1/2/3年以上

- Q2 源泉あり・なし

- Q3 年間売上規模:〜300/〜600/〜1,000/1,000万超

- Q4 通帳・送金履歴の有無

- Q5 レシート・予約/同伴ログの充足

- Q6 マイナンバー提出状況

- Q7 電子保存・帳簿の整備状況

- Q8 税務署からの書面・電話の有無

結果別アドバイス:低リスク=期限後申告→記帳開始→分納準備。中リスク=同上+証拠補強。高リスク=専門家相談+資料保全+段階申告。

よくある質問(FAQ):逮捕?税務調査?経費?支払い?

結論:キャバ嬢 逮捕の多くは税務以外か、悪質な脱税です。理由:税務は是正・納付が先行するためです。得られること:不安を整理し、行動に移せます。

無申告だけで逮捕されますか?

結論:原則、無申告だけで即逮捕はまれです。理由:税務は不足税の是正と納付が優先されるためです。アドバイス:期限後でも構わないので申告・納付を進め、通帳とレシートを揃えておきましょう。

いくらから脱税で逮捕になりますか?

結論:金額の線引きより、隠蔽や虚偽の有無が重視されます。理由:刑事は故意性が焦点だからです。アドバイス:売上除外や二重帳簿などは厳禁。誤りは修正申告と全額納付で早期に是正しましょう。

税務調査が来たら何を準備すればいいですか?

結論:通帳・支払調書・レシート・予約/同伴ログの4点です。理由:入金と経費の裏づけが要点だからです。アドバイス:不足は送金履歴やSNS記録で補強。質問事項は要点をメモして整理しましょう。

納税が一度に払えない場合の分納方法は?

結論:税務署へ分割納付を申請できます。理由:資金繰りに配慮した制度があるためです。アドバイス:収支計画と通帳写しを用意し、口座振替や納付書で現実的な金額に合意しましょう。

キャバ嬢の経費にできる具体例は?

結論:衣装・美容・同伴飲食・交通・SNS費などは目的次第で可です。理由:収入獲得との因果関係が基準です。アドバイス:相手・目的・日時をメモし、レシートと合わせて保存しましょう。

書面照会が来たらどうする?

結論:期限内に誠実に回答します。理由:早期是正で重い処分を避けやすいからです。アドバイス:分からない項目は空欄にせず、通帳・送金履歴で補強し、必要に応じて相談窓口を活用しましょう。

税金まわりを無理なく整えるサポート

確定申告が不安。 経費ってどれが落とせるの? 税務署から通知がきたらどうしよう…

夜の仕事には、夜の仕事ならではの税金の悩みがあります。

ゼイム(zeimu)は “キャバ嬢・ホスト・夜職向け” だから、説明も対応も全部わかりやすい。

LINE相談・ 月額顧問・ 節税サポート まで、状況に合わせて選べます。

無理なく、安心して、 お金を手元に残せる働き方 を一緒につくりましょう。

まとめ:逮捕を避けて手取りを守る行動計画【2025年版】

結論:キャバ嬢 逮捕は例外的です。無申告は追徴課税が先で、今日から是正すれば大半は収束します。理由:税務の目的は是正と納付だからです。次の一歩:48時間で資料収集→1週間で期限後申告→分納相談・記帳開始です。

- 今日:通帳・レシート・送金履歴を集める

- 今週:期限後申告を完了

- 今月:分納計画と記帳の習慣化

関連リソース:経費にできるもの一覧(衣装・美容・交通ほか)/青色申告のメリットと始め方

季節のメモ:2025年分の確定申告期間は、一般に2026年2月16日頃〜3月15日頃です(休日の場合は翌営業日)。帳簿・証憑の保存は原則7年を目安にしましょう。

ケーススタディ(要約)

- Aさん:無申告2年・源泉あり→期限後申告+分納で完了。翌年は青色へ。

- Bさん:売上除外・架空経費→重加算税。修正申告と全額納付で刑事化回避。

- Cさん:証拠不足→推計課税で不利。記録強化で再発防止。

キャバ嬢 逮捕が不安でも、正しい手順で追徴課税に向き合えば大丈夫です。焦らず、今日から一歩ずつ始めましょう。🩷

\お金の管理で安心して働ける毎日を/

記事監修者

株式会社グロウ・コンサルタント/古川一輝税理士事務所

代表税理士:古川一輝

夜職や店舗ビジネスの顧客からの相談を多く受け、確定申告・収入管理など“業種特有の悩み”に実務経験を踏まえて対応している。

飲食・美容・医療のバックオフィス業務も一括で支援し、長く選ばれる税務パートナーとして活動している。